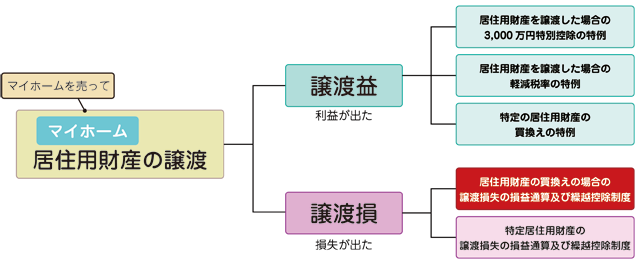

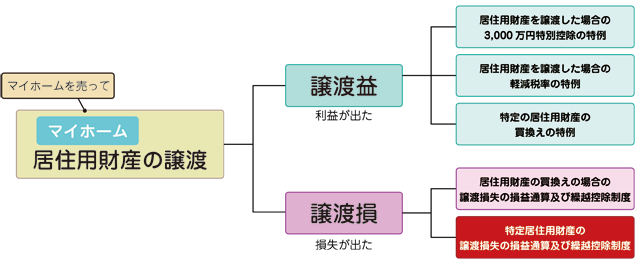

居住用財産(マイホーム)を売った時に損失が出た場合に利用できるお得な2の控除制度

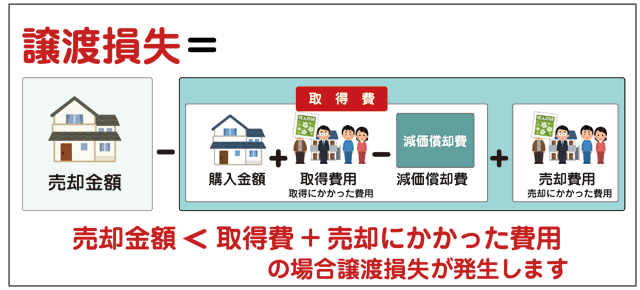

今回の記事は、自ら居住する家(マイホーム)を売った時に損失(譲渡損失)が出た場合に受けることができる控除制度について述べていきます。

期間が延長されました。

昨年までは令和5年12月31日までが期限でしたが

令和7年12月31日まで延長されました。

マイホームを売った個人の譲渡損失の特例のまとめ図

居住用財産の買換えの場合の譲渡損失の損益通算及び繰越控除制度とは

個人が居住用財産を譲渡した場合において、一定の期間内に居住用財産(買換資産)の取得をして居住の用に供したときは、一定の要件の下で、その居住用財産の譲渡損失の金額について損益通算及び翌年以後3年内の各年分の総所得金額からの繰越控除を認めるという制度です。

【要注意】 ①買換資産(新居)購入にあたり10年以上の住宅ローンを有する必要があります。

■この制度は住宅ローン控除との併用が可能です。

■確定申告が必要です

適用要件

つぎのすべての要件にあてはまることが必要です。

【譲渡資産】について

■平成10年1月1日から令和5年12月31日までの間の居住用財産の譲渡であること(令和7年12月31日まで期限が延長されました。)

■譲渡した年の1月1日における所有期間が土地建物とも5年超であること

■譲渡先が、その個人の配偶者、直系血族、生計を一にする親族などの特殊関係者でないこと

■譲渡した居住用家屋の敷地に係る譲渡損失のうち面積500㎡を超える部分に相当する金額 は、繰越控除の対象から除かれます

【買換資産】について

■譲渡した年の前年1月1日から譲渡した年の翌年12月31日までの間に居住用財産を取得 すること

■取得日から翌年12月31日までの間に居住の用に供すること

■居住用家屋の床面積が50㎡以上であること

■10年以上の住宅ローンを有すること

【その他】について

■繰越控除を受ける年分の合計所得金額が3,000万円以下であること

■譲渡した年の前年又は前々年において、居住用財産を譲渡した場合の課税の特例の適用を受けていないこと

■譲渡した年又は前年以前3年内において、特定居住用財産の譲渡損失の損益通算及び繰越控除の特例の適用を受けていないこと

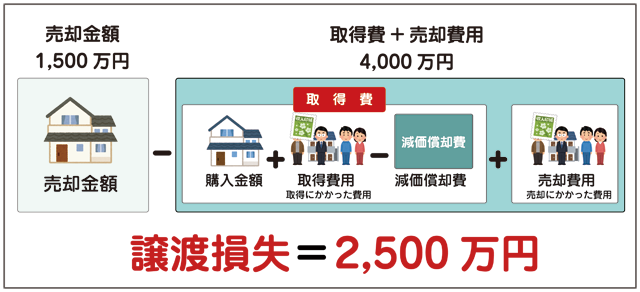

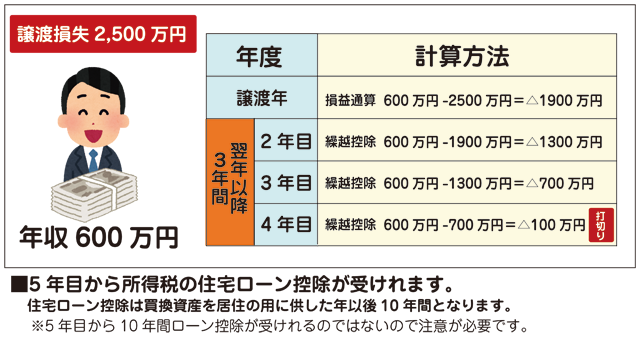

計算例

◇譲渡損失 2,500万円

◇給与所得 600万円

譲渡損失が発生した場合、この制度を利用すれば譲渡年を合わせて4年間総所得金額等から繰越控除を受けることができます。

下の図参照

4年目で控除しきれなかった分は打切りとなります。上の図のケースですと100万円となっています。

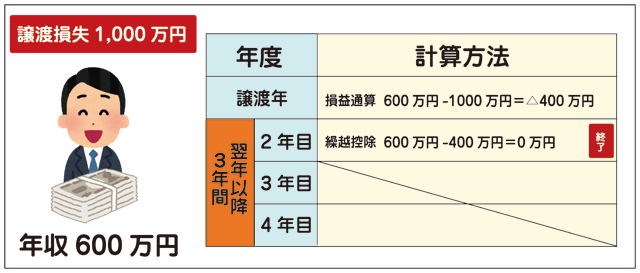

この制度の大きな特徴は、控除によって所得が0円又は減少した場合、所得税と住民税もそれに比例して下がるというところにあります。

上記のケースですと、基本的には1年目~4年目の所得税と住民税が0円になる計算です。 ※市によっては住民税が少額課税されることも有り。住民税は翌年から反映されます。

【要注意】

この制度の適用を受けるには確定申告が必要となります。

10年間以上の住宅ローンを組む必要があります。決して現金一括で新居を購入しないでください。

より詳しい情報は国税庁のHPをご覧ください。

国税庁のHPはこちらをクリック!

期間が延長されました。

昨年までは令和5年12月31日までが期限でしたが

令和7年12月31日まで延長されました。

マイホームを売った個人の譲渡損失の特例のまとめ図

特定居住用財産の譲渡損失の損益通算及び繰越控除制度とは

居住用財産(マイホーム)を譲渡しても住宅ローンを返済しきれない者への支援措置として、居住用財産の譲渡損失のうち、住宅ローン残高が譲渡対価を超える場合のその差額(住宅ローン残高-譲渡対価)を限度として、他の所得の損益通算及び損失の翌年以後3年内の繰越しを認める制度です。

適用要件

以下のすべての要件にあてはまることが必要です。

■平成16年1月1日から令和5年12月31日までの間の居住用財産の譲渡であること(令和7年12月31日まで期限が延長されました。)

■譲渡した年の1月1日における所有期間が土地建物とも5年超であること

■譲渡先が、その個人の配偶者、直系血族、生計を一にする親族などの特殊関係者でないこと

■10年以上の住宅ローンを有すること

■繰越控除を受ける年分の合計所得金額が3,000万円以下であること

■譲渡した年の前年又は前々年において、居住用財産を譲渡した場合の課税の特例の適用を 受けていないこと

■譲渡した年又は前年以前3年内において、居住用財産の買換えの場合の譲渡損失の損益通 算及び繰越控除の特例の適用を受けていないこと

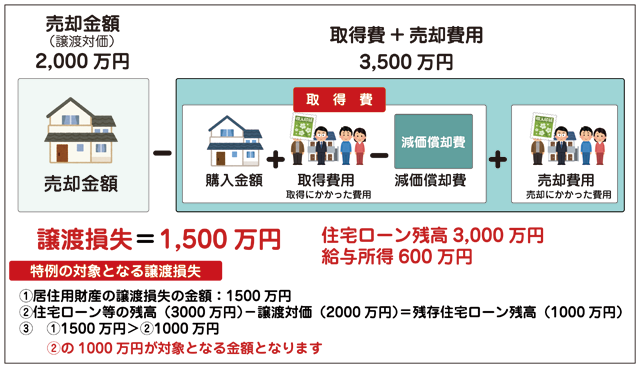

特例の対象となる譲渡損失

この特例の対象となる譲渡損失の金額は、次により計算します。

① 居住用財産の譲渡損失の金額

② 住宅ローン等の残高―譲渡対価=残存住宅ローンの額

③ ①と②のいずれか少ない方の金額が対象となります

計算例

◇譲渡損失 1,500万円

◇譲渡対価 2,000万円

◇取得費+譲渡費用=3,500万円

◇住宅ローンの残高 3,000万円

◇給与所得 600万円

譲渡損失が発生した場合、この制度を利用すれば譲渡年を合わせて4年間総所得金額等から繰越控除を受けることができます。

下の図参照

今回の例は特例の対象となる譲渡損失が1000万円と少なかった為、控除も2年目で終わっています。

譲渡損失が多い場合は譲渡年を含め4年間控除を受けることが出来ます。

【要注意】

この制度の適用を受けるには確定申告が必要となります。

【対象となる譲渡損失】は(居住用財産の譲渡損失の金額)と(住宅ローン残高-譲渡対価)の少ない方が対象となるので注意が必要です。

より詳しい情報は国税庁のHPをご覧ください。

国税庁のHPはこちらをクリック!

※当該記事は作成時の内容であって、将来法令改正があり内容変更がある場合がございます。 あくまでもこういう制度があるという呼びかけであり、この特例を弊社が保証するものではありません。 最終判断は専門家にご相談することをお勧めいたします。