住宅ローン【元利均等返済と元金均等返済の違いを学ぼう】

住宅ローンを組む場合、まずは大きく分けて変動金利と固定金利のどちらかを選択することになります。

固定金利を選択した場合は、35年間ずっと同じ金額を毎月返済していきます。

変動金利の場合はその言葉通り金利の変動があり支払額が変わってきます。

ここではタイトル通り、変動金利の【元利均等返済】と【元金均等返済】という二通りの返済の違いを説明していきます。

【元利均等返済】と【元金均等返済】

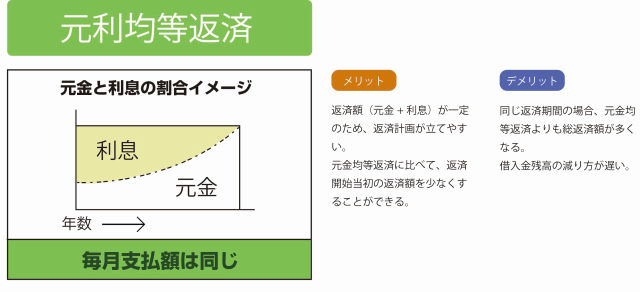

■元利均等返済

元利均等返済とは、毎月お支払いだたく返済額が一定となる返済方法です。

元金と金利の合計が毎月同額になるよう設定されています。結果、当初の返済は利息の占める割合が多く、徐々にその割合が減っていきます。

具体的に言うと・・・・

【3000万円借入:35年払い:金利0.775%の場合】

当初5年間(※1)の毎月の支払額は、81、576円 均一です。

支払額が決まっているので、お金の管理がしやすいというメリットがあります。

メリットは?

返済額(元金+利息)が一定のため、返済計画が立てやすい。

元金均等返済に比べて、返済開始当初の返済額を少なくすることができる。

デメリットは?

同じ返済期間の場合、元金均等返済よりも総返済額が多くなる。

借入金残高の減り方が遅い。

(※1)変動金利の場合、半年ごとに金利の見直しが行われます。その時に金利の上下があった場合でも、5年間は支払額の変更はしないという規定があります。

もし金利の上下の変動があった場合は、支払額の中の元金と利息の割合が変わっていくことになります。

金利が上がれば利息の割合が増し、元金の割合が減ります。逆に金利が下がれば利息の割合が減り、元金の割合が増えます。

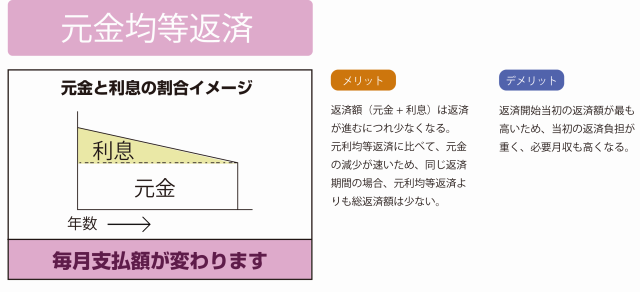

■元金均等返済

元金均等返済とは、毎月お支払いいだだく返済額のうち、元金の額が一定となる返済方法です。

元金均等返済は元金部分を毎月一定とするため、返済額は一定ではなく(最初は金利分が多いため)、その額は毎月減っていくことになります。

簡単に言うと、元金は35年間(420回)で割った金額が固定となり、それに利息がのった金額を毎月払っていきます。

例えば・・・

【3000万円借入:35年払い:金利0.775%の場合】

3000万円÷420回=71、429円

この71、429円 が固定の元金となり、これに利息がのった分が毎月の支払額となります。

初回の利息が19、375円なので、あわせて90、804円が初回の支払額となります。

基本的には初回が一番支払額が多くなります。

ちなみに・・・・

10年後(120回目)の支払額を見てみると、

元金は同じ71、429円 利息は13、885円 合わせて85、314円が120回目の支払額になります。

メリットは?

返済額(元金+利息)は返済が進むにつれ少なくなる。

元利均等返済に比べて、元金の減少が速いため、同じ返済期間の場合、元利均等返済よりも総返済額は少ない。

デメリットは?

返済開始当初の返済額が最も高いため、当初の返済負担が重く、必要月収も高くなる。

■具体的な支払例を見てみよう!

【3000万円の借入 : 35年払い金利0.775%の場合】

※35年間金利変動がないとして計算しています。

初回の支払額

元利均等返済の場合 : 81、576円

元金均等返済の場合 : 90、803円

返済総額

元利均等返済の場合 : 34、261、884円

元金均等返済の場合 : 34、078、259円

利息金額

元利均等返済の場合 : 4、261、884円

元金均等返済の場合 : 4、078、259円

これだけ見た場合、総支払額に183、625円の差が出てきます。

この点を見ただけでも元金均等の方がお得に感じますね。

収入が高く、毎月のローンの支払が生活に支障をきたさないのであれば、元金均等の方が良いと思われます。

しかし若くして住宅を購入した場合、毎月の生活が決して楽ではないですよね。 元利均等返済と元金均等返済の場合、初回の支払額が9、227円の差が出てきます。 毎月の支払を少しでも抑えたい場合は、元利均等が良いと思われます。

■ではどちらがいいの?

実際は、住宅ローンを考える際、「元利均等返済」か「元金均等返済」かで悩む人はごく少数のはずです。実は金融機関や不動産会社等でも、無条件に「元利均等返済」で試算しています。実際の住宅ローンの利用者の割合でも、その9割が元利均等返済を選んでいると言われています。では、どっちが得なのでしょうか。ネットなどで調べると「実は得する元金均等返済!!」といったテイストの記事が大半を占めます。その主な理由は、以下の2つ。

(1)総支払額が抑えられる。

(2)返済額がどんどん下がるので、老後にさしかかったときに家計負担が少ない。

本当にそうなのでしょうか。具体例で検証してみましょう。

まず元金均等の最大のデメリット【当初の支払額が大きい】が問題となってきます。

上記の支払例で分かる通り、35年払いでは総支払額が元金均等返済の方が183、625円少なく抑えられます。同じ金利であれば、借入額が大きいほど、あるいは返済期間が長いほど、この差額は大きくなります。

したがって元金均等返済の方がお得という(1)は間違っていません。

ですが、それでも圧倒的に元利均等返済が選ばれるのはなぜか。まず、「当初の支払額が大きい」という、元金均等返済の決定的なデメリットがあります。先の3000万円借入のケースですが、35年返済では初回は9、227円も返済額に差がありますが、それは少しずつ縮まり、16年目(202カ月目)には逆に元金均等返済の方が低くなります。それでも、今後は教育資金もかかる30代、40代の世帯にとって、将来よりも目先の安さに惹かれるのは、当然と言えば当然です。

さらに言えば、35年で183、625円の差額は、トータルでは確かにまとまった額ですが、月割りにすると437円。おそらく、多くの人がその恩恵を感じずにローンを終えるのではないでしょうか。

(2)の理由にしても、住宅ローンの支払いによる老後の家計負担を軽減できるのは、確かにメリットです。しかし、先の3000万円の借入の場合、35歳で住宅ローンを組んだ場合35年返済では一般的に定年となる60歳時(300カ月目)の支払額が月7万7009円。その1年前の59歳時は7万7563円ですから、ローン開始当初よりは1万4000円ほど下がっているものの、前年とは550円しか変わりません。急に家計がラクになったという実感はほぼ皆無でしょう。

20年前は元金均等返済が400万円近くも得だった!!

しかし、元金均等返済が魅力的だった時代もありました。ほんの20年前、旧・住宅金融公庫(住宅金融支援機構の前身)の基準金利は3.61%。この金利で、先の3000万円の借入を試算してみると、総返済額は35年返済なら元金均等返済の方が388万円もお得となります。これなら、当初返済額も結構高いのですが、前向きに選択を検討するはずです。

つまり、元金均等返済のメリットが薄れてしまったのは、一にも二にも低金利がその要因です。ここ近年続く低金利では半数の人が、金利0.5%前後で組んでいます。この金利で同様に試算すると、35年返済で総支払額の差はわずか8万円。月割りにして190円足らず。もちろん、金利が35年間推移しないという前提条件での話ではありますが、メリットとしてはかなり弱いと言わざるを得ません。

そこで結論ですが、現在のような低金利では、元金均等返済を選択するメリットを比較的無理なく享受できるのは以下の条件にすべて該当する人と考えます。

・借入額が大きい(3000万円以上)。

・完済時期が60歳を大きく超える(5年以上)。

・全期間固定もしくは長期の固定期間選択型(10年以上)を利用している。

ともあれ、大事なのはそもそも無理な住宅ローンを組まないこと。その上で、どちらの返済がいいか、じっくり検討してみましょう。最後に、フラット35では、途中で返済方法を変更することは可能ですが、各金融機関の住宅ローンではできない場合もあります。事前に確認しておきましょう。