住宅取得等資金の贈与を受けた場合の相続時精算課税の特例を学ぼう!

■住宅取得等資金の贈与を受けた場合の相続時精算課税とは

別記事で【相続時精算課税制度】というのがありますので、まずはそちらをご覧ください。

【相続時精算課税制度】はこちらをクリック!

【住宅取得等資金の贈与を受けた場合の相続時精算課税】とは、

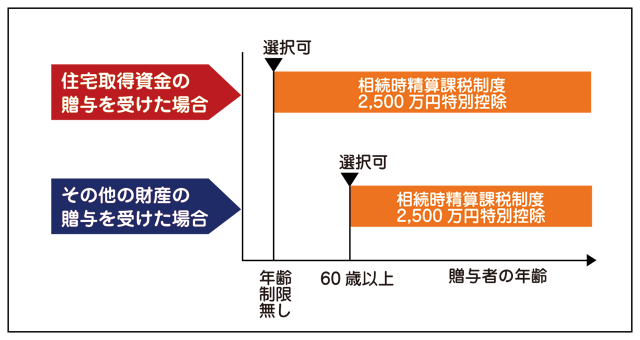

相続時精算課税制度について、18歳以上の子や孫が、自己の居住の用に供する一定の家屋の新築もしくは取得又は一定の増改築等のための金銭の贈与(住宅取得資金等の贈与)を受ける場合に限り、60歳未満の親又は祖父母などの直系尊属からの贈与についても適用する制度です。

簡単に言えば、

贈与を受けた金銭が一定の住宅取得資金である場合には、贈与者の年齢制限を設けず、相続時精算課税制度を利用できるということ。

相続時精算課税制度では、贈与者は60歳以上という年齢制限を設けていましたが、この制度は住宅資金取得の為の贈与である場合に限り、その年齢制限を外しますよという制度です。

【相続時精算課税制度】と同じく、父母双方から住宅取得等資金の贈与について相続時精算課税制度(住宅資金特別控除の特例)を選択すれば、非課税枠は5,000万円(各々2,500万円)となります。

更に父母・祖父母それぞれ4人から贈与を受ければ非課税枠1億円(各々2,500万円)となります。

普通の相続時精算課税制度の場合だと、60歳以上という年齢制限があり祖父母は大丈夫でも父母となると年齢制限で引っかかった場合が多々あったと思いますが、これならいけそうですね。

適用要件

【取得する家屋】は次の要件を満たすこと

■床面積が40㎡以上であること

■床面積の2分の1以上が自己の居住用であること

■既存住宅を取得する場合(次のいずれか)

・一定の耐震性を有する家屋であること(証明書が必要)

・昭和57年1月1日以降に建築されたものであること

■贈与を受けた年の翌年3月15日までに取得の対価に充てて居住すること

(分譲住宅、分譲マンションの取得の場合、贈与を受けた年の翌年の3月15日までに引渡しを受けていること)

計算例

【令和3年】

◇贈与者 父(55歳)

◇受贈者 娘(18歳)

娘は住宅資金取得の為に父から2,000万年円の贈与を受け、相続時精算課税制度を選択。

【令和5年】 父死去

◇相続時の父の財産:6,000万円

◇他の相続人と取得する財産

母 :3,000万円

長男:3,000万円

娘 :0円

※娘は、相続時精算課税制度の選択に係る生前贈与2,000万円を相続時財産として計算。

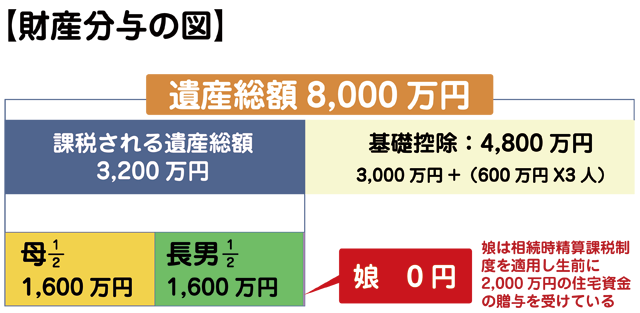

遺産総額は、父の遺産:6,000万円+娘への生前贈与の2,000万円を合わせた8,000万円となります。

相続の割合は上記の【財産分与の図】通りとなります。

ここからそれぞれの相続税を計算していきます。

①まずは法定相続分に応ずる相続税の総額を出します。

②次に各相続人が取得した財産の割合に応ずる税額を出します。

この2つの計算が必要となります。

【①法定相続分に応ずる相続税の総額】

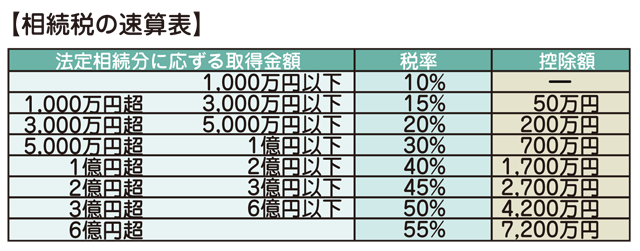

【母】: 計算式:1,600万円X15%-50万円=190万円

【長男】:計算式:800万円X10%=80万円

【娘】: 計算式:800万円X10%=80万円

相続税の総額は 190万円+80万円+80万円=350万円

※①娘は相続時に現金を受けとっていないが、まずは相続税の総額を出すために法令通りに相続した時(法定相続分)の計算をします。

②次に相続時に実際に分配した割合でそれぞれの相続税の額を計算します。

【②各相続人が取得した財産の割合に応ずる税額】

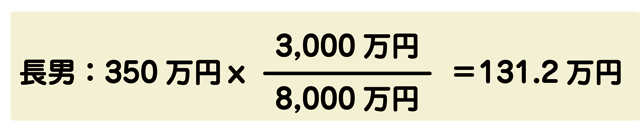

【母】:0円 ※配偶者控除があり1億6000万円まで非課税となります。

計算式は下記の通り

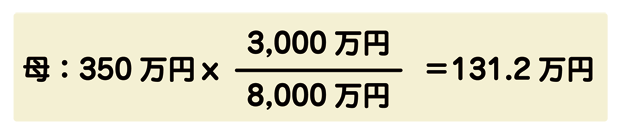

【長男】:131.2万円

計算式は下記の通り

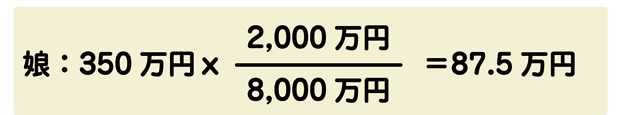

【娘】:87.52万円

計算式は下記の通り

娘は相続時精算課税制度を利用して父の生前に贈与を受けた2,000万円に対して当時は贈与税を払ってはいませんが、相続時にはこのように税金が納めることになります。

申告が必要です

■相続時精算課税制度を利用する場合は税務署への申告が必要です。

申告期間:贈与を受けた年の翌年の2月1日~3月15日の間

■相続や遺贈によって財産を取得した人は税務署に申告・納税が必要。

申告期間:被相続人(亡くなった人)が死亡した日の翌日から10ケ月以内