親やおじいちゃんから住宅取得資金の贈与を受けた場合の特例 【直系尊属から住宅取得資金の贈与を受けた場合の贈与税の非課税】

■贈与税の仕組み:まずは贈与税を理解しよう!

個人から年間110万円を超える財産をもらった時には贈与税がかかります。

つまりは毎年110万円以下なら贈与税がかからないということ、なのでお金のあるご家庭は毎年110万円を父母・祖父後からもらっちゃいましょう!お金のある家庭はいいですね・・・・

贈与があった場合は(110万円以下でも)必ず翌年の2月1日から3月15日までの間に税務署に申告する必要があります。この記事を書いてて思うのですが、申告している人っているのかなぁ?

不動産等の贈与の場合注意が必要で

例えば、

時価2,000万円の家を、親から子供が1,000万円で譲り受けた場合、時価の差額の1,000万円を親から贈与により取得したとみなされ贈与税がかかります。 というような例もあります。

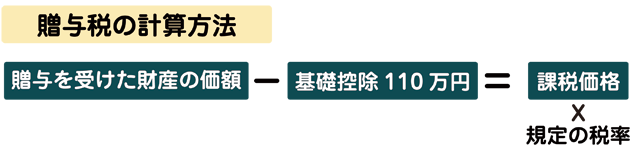

■贈与税の計算方法

では贈与税がどれくらいかかるの見ていきましょう!

一般的な贈与では

贈与金額-基礎控除:110万円=課税される額

となります。

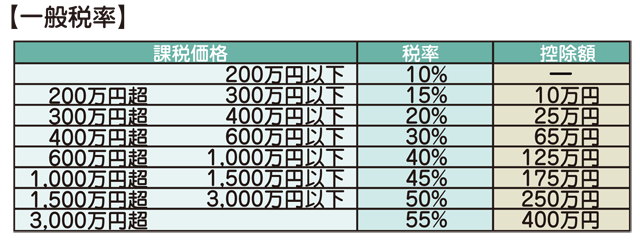

贈与税の利率は下記の通りになります。

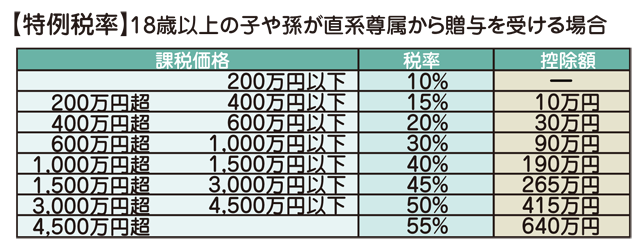

一般の贈与税率とは別に特例税率があります。

特例税率

【18歳以上の子や孫が直系尊属から贈与を受ける場合】

特例税率の方が税率、控除額共に優遇されています。

■贈与税の計算例

ではここで贈与税の具体的な計算例を出していきます。

例① 贈与額300万円の場合

300万円-110万円(基礎控除)=190万円(課税価格)

190万円X10%=19万円(贈与税額)

例② 贈与額500万円の場合(直系尊属から18歳以上の子や孫への贈与の場合)

500万円-110万円(基礎控除)=390万円(課税価格)

390万円X15%-10万円(控除額)=48.5万円(贈与税額)

例③ 贈与額500万円の場合(一般の贈与の場合)

500万円-110万円(基礎控除)=390万円(課税価格)

390万円X20%-25万円(控除額)=53万円(贈与税額)

■贈与税のその他

①【低額譲受け・負担付き贈与と贈与税】

個人から不動産を負担付き贈与又は低額で譲り受けた場合には、通常の取引価額と負担額又は譲受対価との差額に相当する金額が、その不動産を譲渡した者から贈与により取得したものとみなされます。

(具体例)父所有のマンションを子に低額で譲渡した場合

◇マンションの時価(通常の取引価額) 2,000万円

◇相続税評価額 1,600万円

◇子に対する譲渡価額 800万円(住宅ローン残高)

◇父のマンションの取得時期 昭和60年

◇父のマンションの取得費 1,500万円(建物の減価の額を控除後の金額)

※取得費について詳しく知りたい方はこちらをクリック!

【子の贈与額】

□贈与があったものとみなされる金額 2000万円-800万円=1200万円

□課税価格(基礎控除後) 1200万円-110万円=1090万円

□贈与税 1090万円X40%-190万円=246万円

【父の贈与所得】

800万円-1500万円-△700万円

※個人に対する時価の2分の1未満の対価による譲渡により生じた譲渡損失については、ないものとみなされます。

②【相続開始前3年以内に贈与があった場合】

相続又は遺贈により財産を取得した者が、その被相続人から相続開始前3年以内に財産の贈与を受けている場合には、その財産の価額(贈与時の時価)は、相続税の課税価格に加算されます。

この場合、贈与を受けた財産について課された贈与税額は、その者の相続税額から控除されます。ただし、算出された相続税額より贈与税額が多い場合であっても、贈与税は還付されません。

令和5年度改正により加算期間が延長され、相続開始前7年以内に贈与を受けた財産の価額(相続開始前3年以内に贈与により取得した財産以外の財産については、その財産の価額の合計額から100万円を控除した残額)が加算の対象となります。この改正は令和6年1月1日以後に贈与により取得する財産に係る相続税に適用されますので、令和9年1月2日以後の相続開始から順次延長され、7年以内に贈与を受けたすべての財産が対象となるのは令和13年1月1日以後の相続開始からとなります。

■直系尊属から住宅取得資金の贈与を受けた場合の贈与税の非課税

この制度は延長が発表されました。

令和6年1月1日~令和7年12月31日まで

【概要】

その年の1月1日において18歳以上である者が、令和7年12月31日までの間に、自己の居住の用に供する一定の家屋の新築、取得又は増改築のための金銭をその直系尊属(父母、祖父母など)からの贈与により取得した場合、住宅資金非課税限度額までの贈与金額が非課税になります。

つまりは、家を買う時に親や祖父母から援助(贈与)をしてもらう場合に、ある金額まで非課税にしますよという制度です。

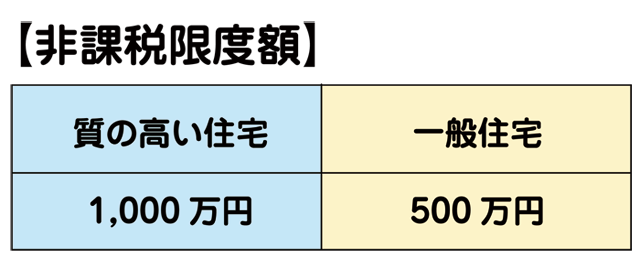

■非課税限度額

非課税額

【省エネルギー性・耐震性等を備えた良質な住宅用家屋】:1,000万円

【それ以外の住宅用家屋】:500万円

上記の非課税限度額は、令和4年度改正により決まった金額で、令和4年1月1日以降の住宅取得等資金の贈与に適用されます。

それ以前のものはまた別の金額になりますので、詳しく国税庁HPをご覧ください。

国税庁のHPはこちらをクリック!

最近の傾向では年々金額が下がる傾向にあります。

質の高い住宅の要件

■新築住宅

①断熱等性能等級5以上(結露の発生を防止する対策に関する基準を除く。)かつ一次エネルギー消費量等級6以上。

②耐震等級(構造躯体の倒壊等防止)2以上又は免震建築物

③高齢者等配慮対策等級(専用部分)3以上

■既存住宅・増改築

①断熱等性能等級4以上又は一次エネルギー消費量等級4以上

②耐震等級(構造躯体の倒壊等防止)2以上又は免震建築物

③高齢者等配慮対策等級(専用部分)3以上

■適用要件

【次の要件を満たす家屋】

■家屋の床面積が50㎡以上240㎡以下であること

※合計所得金額が1,000万円以下の場合、40㎡以上

■贈与を受けた年の合計所得が2,000万円以下であること

(床面積が40㎡以上50㎡未満の場合は1,000万円以下であること)

■店舗等併用住宅の場合は、床面積の1/2以上が居住用であること

■既存住宅を取得する場合(次のいずれか)

・一定の耐震性を有する家屋であること(証明書が必要)

・昭和57年1月1日以降に建築されたものであること

■贈与を受けた年の翌年3月15日までに取得の対価に充てて居住すること

(分譲住宅、分譲マンションの取得の場合、贈与を受けた年の翌年の3月15日までに引渡しを受けていること)

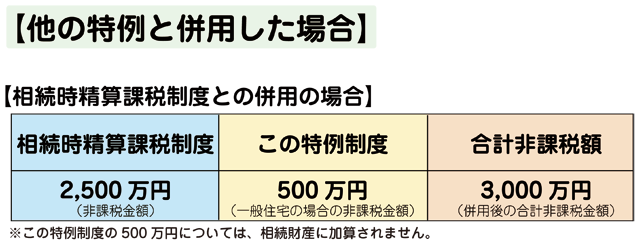

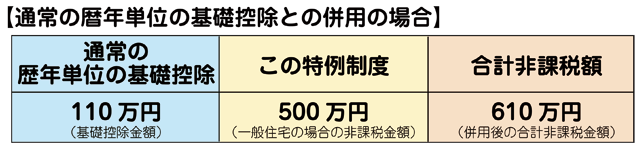

■相続時精算課税制度、贈与税の基礎控除との併用は可能です。

これらの特例と併用できますので、必ず利用するようにしましょう!

■その他

この制度を利用する場合は必ず申告が必要です。